確定申告の季節が近づいてきましたが…。実際のところ、確定申告が必要な人というのはどのような人なのでしょうか。今回は具体的にどのようなケースで確定申告が必要なのか、確認していきたいと思います。

所得税及び復興特別所得税

❶ 給与所得がある人の場合

給与所得がある人は勤務先で年末調整を受けていれば確定申告は不要です。しかし給与所得がある人のなかでも、以下に挙げている人は確定申告が必要です。そもそもですが、大前提として、所得税の申告は確定申告が基本となっています。年末調整というのは、あくまでも確定申告の代わりとなるもので、個人個人が確定申告をするのではなく、勤務先である会社が取りまとめて年末調整を行い、税務署に提出することで税務署の負担を軽減しているのです。

① 給与の年間収入金額が2,000万円を超える人

年間の収入が2,000万を超える人は勤務先での年末調整がされません。収入が多いため、簡易的な申告である年末調整は適用されず、本来の申告を行わなくてはいけないのです。通常であれば払いすぎた所得税が還付されるケースがほとんどです。

② 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える方

給与所得、退職所得以外の所得、というのは例えば事業所得や不動産所得があげられます。またビットコイン等の仮想通貨での利益には雑所得に区分されることとなりましたので、このような所得の合計額が20万円を超える場合には確定申告が必要です。

③ 給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える方

給与を2か所以上から受けている場合、通常「給与所得者の扶養控除等(異動)申告書」を主たる勤務先のみへ提出し、それ以外の勤務先には「給与所得者の扶養控除等(異動)申告書」を提出していないはずです。そしてこの「給与所得者の扶養控除等(異動)申告書」を提出していない勤務先では年末調整を受けられない為、年末調整されていない給与所得と退職所得以外の所得の合計額が20万円超える場合には確定申告が必要なのです。

ただし、給与所得の収入金額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除及び基礎控除を除く。)を差し引いた金額が150万円以下で、更に各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円以下の方は、申告は不要です。

その他にも

④ 同族会社の役員やその親族などで、その同族会社から給与のほかに、貸付金の利子や資産の賃貸料などを受け取っている方

⑤ 災害減免法により所得税等の源泉徴収税額の徴収猶予すす還付を受けた方

⑥ 在日の外国公館に勤務する方や家事使用人の方などで、給与の支払を受ける際に所得税等を源泉徴収されないこととなっている方

も確定申告が必要です。

❷ 公的年金等に係る雑所得のみの人の場合

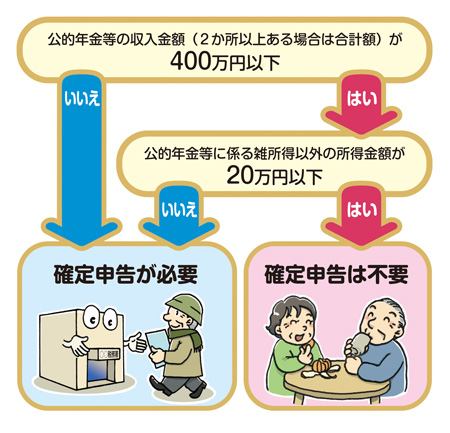

公的年金とは、老齢年金の他に、遺族年金や母子年金、障害年金などがあげられます。(ただし遺族年金・母子年金・障害年金は非課税となりますので確定申告は不要です。)確定申告がピーク時の税務署では、年配の方々が相談窓口や受付の列に並んでいらっしゃる光景をよく目にしますが、こういった高齢者の負担を軽減するために、年金受給者の「確定申告不要制度」というものが設けられています。

◆確定申告不要制度の対象者

下記の1、2のいずれにも該当する方

- 公的年金等(※1)の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる

- 公的年金等に係る雑所得以外の所得金額(※2)が20万円以下である

※1 公的年金等とは

国民年金や厚生年金、共済組合から支給を受ける老齢年金(老齢基礎年金、老齢厚生年金、老齢共済年金)

恩給(普通恩給)や過去の勤務に基づき使用者であった者から支給される年金

確定給付企業年金契約に基づいて支給を受ける年金 など※2 公的年金等に係る雑所得以外の所得とは

生命保険や共済などの契約に基づいて支給される個人年金

給与所得、生命保険の満期返戻金 など政府広報オンラインHPより引用

図で見ると、わかりやすいですね。 このように、源泉徴収の対象となる老齢年金などの公的年金等の収入金額の合計額が400万円以下でも、生命保険の個人年金などの公的年金以外の雑所得が20万円を超える場合には、申告が必要です。

このように、源泉徴収の対象となる老齢年金などの公的年金等の収入金額の合計額が400万円以下でも、生命保険の個人年金などの公的年金以外の雑所得が20万円を超える場合には、申告が必要です。

❸ 退職所得がある人の場合

退職する際に「退職所得の受給に関する申告書」を勤務先に提出している場合には、所得税と住民税が正確に計算され源泉徴収されていますので、基本的には申告は不要です。「退職所得の受給に関する申告書」を提出していない場合には、簡易的に退職金の20.42%が一律で源泉徴収されています。退職所得に関しては、税率の優遇措置が取られており、控除額も大きいので還付になるケースが多いかと思います。この他にも、外国企業から退職金を受け取るなど源泉徴収されない場合には、やはり確定申告が必要です。

❹ ❶から❸以外の人の場合

各種の所得の合計額(譲渡所得や山林所得を含む)から所得控除を差し引き、その金額(課税される所得金額)に所得税の税率を乗じて計算した所得税額から配当控除額を差し引いた結果、残額のある方は、確定申告書の提出が必要です。

国税庁HPより引用

とありますが、全部で10種類ある所得のいずれかが、控除額を差し引いても残額がある場合(利益が残る場合)には確定申告が必要です。

| 所得の種類 | 所得の概要 | 所得金額の計算方法 | |

| 事業所得(営業等・農業) | 事業や自由職業などの自営業から生ずる所得 | 収入金額-必要経費 =事業所得の金額 |

|

| 不動産所得 | 土地や建物などの貸付けから生ずる所得 | 収入金額-必要経費 =不動産所得の金額 |

|

| 利子所得 | 公社債や預貯金の利子などの所得 | 収入金額 =利子所得の金額 |

|

| 配当所得 | 株式や出資の配当など | 収入金額-負債利子 =配当所得の金額 |

|

| 給与所得 | 給料、賃金、賞与などの所得 | 収入金額-給与所得控除額=給与所得の金額 | |

| 雑所得 | 公的年金等 | 国民年金、厚生年金、公務員の共済年金、恩給などの所得 | 公的年金等の収入金額-公的年金等控除額=雑所得の金額 |

| その他 | 原稿料や講演料、生命保険の年金など他の所得に当てはまらない所得など | 公的年金等を除く雑所得の収入金額-必要経費=雑所得の金額 | |

| 譲渡所得 | ゴルフ会員権や金地金、機械などを譲渡したことによる所得 | (総合課税) 所有期間5年超 {総収入金額-(取得費+譲渡費用)-特別控除額}× 1/2 |

|

| 土地や建物、借地権、株式等を譲渡したことによる所得 ※株式等の譲渡については事業所得、雑所得となるものを除く |

(分離課税) 所有期間5年超 総収入金額-(取得費+譲渡費用)-特別控除額 |

||

| 一時所得 | 生命保険の一時金、賞金や懸賞当せん金などの所得 | (収入金額-必要経費-特別控除額)× 1/2=一時所得の金額 | |

| 山林所得 | 山林(立木)を伐採して譲渡したことなどによる所得 | 収入金額-必要経費-特別控除額=山林所得の金額 | |

| 退職所得 | 退職金、一時恩給、確定給付企業年金法及び確定拠出年金法による一時払の老齢給付金などの所得 | (収入金額-退職所得控除額)× 1/2=退職所得の金額 | |

これらの各所得の合計から、所得税額を計算し、残高がある場合には確定申告をしなければいけません。ざっくり言えば、収入から、経費や各種控除など差し引けるものを引いたとしても、マイナスにならない(利益のほうが多い)のであれば、税金がかかるので、確定申告が必要になってきます。

まとめ

いかがでしたか?今回は確定申告が必要な人を詳しく解説していきました。あてはまる場合には、忘れずに確定申告を済ませましょう。

当記事が素敵なヒントになれば幸いです。